|

金科股份:拟发行23亿元公司债券

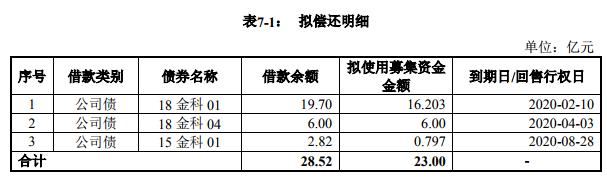

2月16日,金科股份发布公告称,拟发行23亿元公司债券,品种一为3年期,品种二为5年期。 据募集说明书显示,债券名称为金科地产集团股份有限公司2020年面向合格投资者公开发行公司债券(第一期),债券分为两个品种,品种一债券简称为【20金科01】;品种二债券简称为【20金科02】。品种一票面利率询价区间为6.0-7.0%,本期债券品种二票面利 率询价区间为6.3-7.3%,最终票面利率将根据簿记建档结果确定。 债券牵头主承销商/簿记管理人/债券受托管理人为中山证券有限公司,联席主承销商为中泰证券股份有限公司、申万宏源证券承销保荐有限责任公司,起息日为2020年2月20日,发行首日为2020年2月19日。 本期债券为首期发行,发行规模为不超过23亿元。在股东大会批复的上述募集资金用途范围内,发行人拟安排本期债券偿还到期或回售的公司债券,具体拟偿还明细如下:

|

金科股份:拟发行23亿元公司债券

|来源:网络整理|

新闻热点

家居快讯

房产资讯

智能家居

牛房网关于版权事宜声明:

牛房网刊载此文不代表同意其说法或描述,仅为客观提供更多信息用。凡本网注明"来源:牛房网"字样的所有文字、图片等稿件,版权均属牛房网所有。本网站有部分文章是由网友自由上传,对于此类文章本站仅提供交流平台,不为其版权负责。如对稿件内容有疑议,或您发现本网站上有侵犯您的知识产权的文章,请您来函至邮箱与客服联系。